住宅ローンの返済が今の収入に見合わなくなり、「このままでは払えなくなる」と不安を感じていませんか?

返済が困難になった際、検討される代表的な方法に「繰り延べ(リスケ)」と「借り換え」があります。しかし、これらはメリットだけでなく、将来的なリスクも伴います。

本記事では、任意売却の専門家の視点から、それぞれの仕組みと注意点、そして「どちらも選べない時」の解決策をわかりやすく解説します。

1. 住宅ローンの「繰り延べ(リスケジュール)」とは

現在の借入先である銀行に対して、「今の条件では返済が難しい」と申し出て、返済計画を見直してもらう手続きです。一般的に「リスケ(リスケジュール)」と呼ばれます。

リスケでできること

- 返済期間の延長: 完済までの期間を延ばすことで、毎月の返済額を減らします。

- 一定期間の元金据え置き: 数年間は「金利のみ」の支払いとし、毎月の負担を大幅に抑えます。

注意点:問題の「先送り」になるリスク

リスケは一時的に生活を楽にしますが、以下の大きな問題があります。

- 総支払額が増える: 返済期間が延びる分、支払う利息の総額は当初の予定より大きく膨らみます。

- 老後破綻の可能性: 完済年齢が上がるため、定年後も多額のローンが残り、老後資金を圧迫します。

- 資産価値の下落: 不動産は年数が経つほど価値が下がります。リスケをして問題を先延ばしにしている間に「オーバーローン(売却しても借金が残る状態)」が深刻化するケースが少なくありません。

【専門家のアドバイス】

「子供の学費がもうすぐ終わる」「商売の売上回復の目処が立っている」など、具体的な収支改善の見込みがないままのリスケは、状況を悪化させるだけのケースが多いため、慎重な判断が必要です。

2. 住宅ローンの「借り換え」とは

現在の銀行(A銀行)のローンを、別の銀行(B銀行)から新たに借りたお金で一括返済し、今後はB銀行へ返済していく方法です。

借り換えのメリット

- 低金利への乗り換え: 今より低い金利のローンに組み替えることで、毎月の返済額だけでなく、総支払額も減らせる可能性があります。

- 返済期間の再設定: 借り換えと同時に期間を調整し、無理のない返済プランを再構築できます。

借り換えの壁(審査と費用)

借り換えは「新規のローン契約」と同じ扱いになるため、以下の条件をクリアする必要があります。

- 厳しい審査: 現在の年収、勤続年数、健康状態が再チェックされます。

- 諸費用の現金負担: 登記費用(抵当権の設定・抹消)や銀行事務手数料など、数十万円単位の現金が必要になる場合があります。

- 延滞履歴があると不可能: すでに住宅ローンの支払いを1回でも延滞している場合、審査に通ることはまずありません。

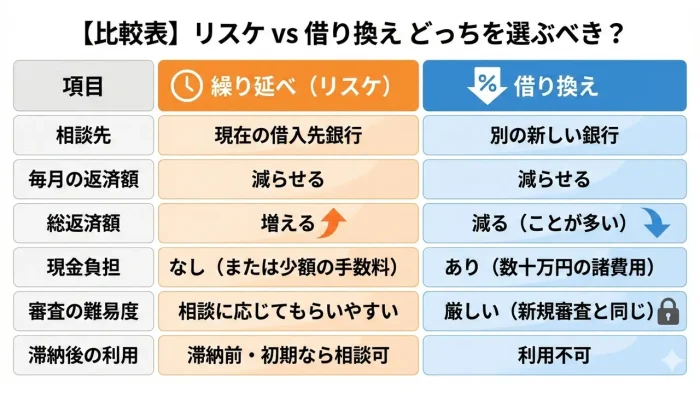

3. 【比較表】リスケ vs 借り換え どっちを選ぶべき?

一目でわかる!どちらを選ぶべき?

- リスケが向いている人: 収入が一時的に減ったが、数年以内に回復の見込みがある方。

- 借り換えが向いている人: 安定した収入があり、より低い金利で総返済額を減らしたい方。

- どちらも難しい人: すでに滞納がある、または収入回復の見込みがない方は、「任意売却」という第三の選択肢を検討すべきタイミングです。

4.【実録】3,000万円のローンを10年延ばすと利息はいくら増える?

「月々の支払いが減る」という言葉だけでは、将来のリスクは実感しにくいものです。

実際に、住宅ローン当初3,000万円(残り25年)を「35年」に延ばした場合のシミュレーションを見てみましょう。

現在の金利(1.62%)のまま期間を延ばす「リスケ」と、低金利(0.59%)へ乗り換える「借り換え」では、最終的な支払額に数百万単位の差が出ます。

【事例】借入から10年経過・ローン残高 約2,303万円のシミュレーション

- 当初借入条件: 3,000万円 / 35年 / 金利 1.62%(毎月返済 93,656円)

- 10年後の状態: ローン残高 約2,303万円 / 残り期間 25年

比較項目 ① 現状維持(残り25年) ② リスケ(35年に延長) ③ 借り換え+延長(35年) 適用金利 1.62% 1.62% (据え置き) 0.59% (低金利) 返済期間 残り25年 35年に延長 35年に延長 毎月の返済額 93,656円 71,878円 60,689円 月々の軽減額 基準 ▲21,778円 ▲32,967円 今後の総利息 約506万円 約715万円 約245万円 利息の増減 基準 +約209万円 ▲約261万円 ※ご注意:元利均等返済・概算数値です。諸費用等は含まれておりません。この数値はあくまで目安です。実際には銀行ごとの計算方法や手数料、ボーナス払いの有無などによって金額は変わります。正しい金額を知りたい方は、まずは現在ローンを借りている銀行へ相談し、正確な見積もりをもらうようにしてください。

シミュレーションから見える「3つの重要ポイント」

1. リスケ(②):月2.1万円の代償は「209万円の借金増」

期間を10年延ばすことで、毎月の支払いは約2.1万円減り、家計は一時的に楽になります。

しかし、金利が1.62%のまま期間だけを延ばすと、支払う利息の総額は約209万円も増えてしまいます。

返済終了が10年遅くなる上に、借金の総額が増えるため、「老後破綻」のリスクが最も高い選択と言えます。

2. 借り換え+延長(③):月3.2万円減らしつつ、借金も減らす「理想形」

金利を0.59%に下げて期間を延ばした場合、毎月の支払いは現在より約3.3万円も安くなります

さらに驚くべきは、期間を10年延ばしているにもかかわらず、金利低下の恩恵が勝るため、総支払額(利息)も約261万円減るという点です。

家計を助けつつ、将来の負債も減らせるため、審査に通るのであれば圧倒的に有利な方法です。

まずは健康状態や延滞がないかを確認し、早めに借り換え審査を受けましょう。」

【免責事項】

本試算は特定の条件に基づいた参考例であり、将来の返済額を保証するものではありません。金利情勢の変化や、お客様個別の審査結果により条件は変動します。本情報に基づいて行われた判断や行動によって生じた損害について、当相談室は一切の責任を負いかねます。最終的な判断は、金融機関から提示される正式な書面を基に行ってください。

【重要】このシミュレーションが使えない方へ

この数字を見て「自分も借り換えたい」と思ったとしても、以下に該当する場合は銀行の審査に通りません。

- すでに1回でも住宅ローンを滞納している

- 消費者金融やカードローンで多額の借入がある

- 税金を滞納している

「リスケ(②)」しか選択肢がない、あるいはリスケをしても完済の目処が立たないという場合は、傷口が広がる前に「任意売却」を選択し、家を手放して再出発する方が、結果的に手元に残るお金(老後資金)を守れる可能性が高まります。

リスケも借り換えもできない時の「最終手段」

もし、以下のような状況であれば、リスケや借り換えでの解決は難しいかもしれません。

- 「すでに住宅ローンを滞納している」

- 「銀行にリスケを断られた」

- 「リスケをしても完済できる自信がない」

- 「家を売りたいが、売却価格よりローン残高の方が多い(オーバーローン)」

このような場合に検討すべきなのが「任意売却」です。

任意売却とは、銀行の合意を得て、住宅ローンが残っている状態で不動産を売却する手続きです。競売(強制的な売却)を避け、市場に近い価格で売却できるため、その後の生活再建がしやすくなります。

解決への第一歩は、早めの相談から

住宅ローンの悩みは、放置するほど選択肢が減っていきます。

「借り換えができるのか?」「リスケをすべきか?」「それとも売却すべきか?」

【任意売却 大阪相談室】では、あなたの収支状況や今後のご希望を伺い、最適な解決策をアドバイスいたします。手遅れになる前に、まずは一度ご相談ください。